Corporate Lawyer - Co-founder Phylo Legal

Co-founder y CIO de Pygma

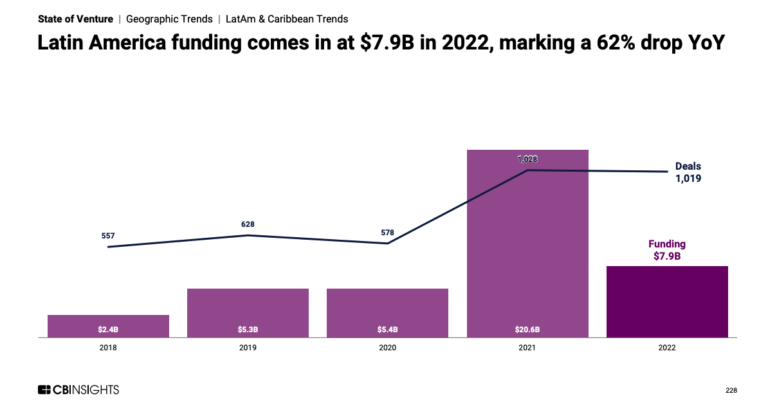

Aun el 2022, siendo un año atípico, complejo y donde la alineación de varios factores cambiaron o corrigieron la dinámica de levantamiento de Venture Capital, sigue siendo el segundo año de mayor inversión para Latinoamérica.

Pero… ¿Qué debemos esperar en 2023?

Phylo Legal y Pygma han unido fuerzas para construir este blog-post donde consultamos distintas fuentes, opiniones de actores relevantes en el ecosistema para entregar nuestra perspectiva de lo que será este 2023 año para el ecosistema de startups y Venture Capital, para que te sea más fácil capitanear el barco y navegar con contexto este nuevo año.

Según el State of Venture Report de CB Insights hasta el tercer trimestre del año se registraron 7.9B de dólares en inversiones en startups de América Latina.

Con un total de 1,019 transacciones realizadas, durante el último trimestre la tendencia fue a la baja, pues los inversionistas se mantuvieron cautelosos durante el último trimestre, especialmente en startups en un stage de ronda Serie B o +.

El 75% de la inversión durante el 2022 se ha concentrado en etapas tempranas, por lo que sin duda alguna las startups early stage son las menos afectadas frente a startups late stage.

Algunos de los deals más sonados durante el 2022 fue el de la fintech mexicana DD360 por 91MM de dólares, Frubana la startup Colombiana por 63MM de dólares en su Serie C y la brasileña Creditas por 50MM en su Serie F, donde los VCs con más capital invertido fueron el controversial y extinto FTX Ventures y quienes definitivamente se llevaron el protagonismo fueron los Brasileños Monashees, Canary y Bossa Nova.

Sin embargo, si comparamos el 2022 con el 2021, estamos frente a un decrecimiento del 62% en inversiones de Venture Capital, esto nos hace pensar si nos encontramos frente un periodo de crisis o más bien una corrección del mercado luego de un año inesperado, donde la dinámica de levantar capital de riesgo se volvió impredecible, después de ver startups levantando capital a valorizaciones infladas a las que no estábamos acostumbrados, un mindset generalizado en hyper growth a cualquier costo y las tasas de interés bajas que permitieron tener un mayor capital de inversión en la región

Creemos que estamos frente a una corrección del mercado, sumado a la coyuntura internacional que hacen que el análisis del comportamiento de este año y del siguiente no dependan de un solo factor, sino la suma de varios, que te explicaremos a continuación:

Reforma tributaria y startups, te explicamos todo en nuestro artículo

¿Y entonces? Qué están buscando los VCs hacia los próximos años.

“Seguimos bastante optimistas en Latinoamérica, una de las mayores ventajas que tienen los founders es que están solucionando problemas estructurales y grandes, lo que hace que sea un diferencial grande frente a otras economías, factores como la presión inflacionaria, presión cambiaria, entre otros, genera cierta ansiedad, pero indudablemente nuestra tesis no ha cambiado…

Buscamos que el founder entienda en qué etapa está, que además entienda en qué etapa se encuentran los fondos con los que está buscando interacción, para evitar re-procesos, entender el contexto de las valoraciones y tengan relación con el stage, economics del negocio se vuelve clave.

Estamos priorizando tener buenos ángeles en el cap table, smart money, que puedan ayudar en estrategia, fundraising y negocio, siempre estamos bullish con los ángeles, pero por la coyuntura estamos convencidos que los angeles inversionistas van a tomar mucha importancia.

El founder cada vez en etapas más tempranas debe probar la efectividad que tiene frente a la ejecución, el momento donde el dinero para esconder errores funcionaba, se acabó. Los buenos equipos siempre van a encontrar fondeo, pero el proceso de fundraising va a ser más largo y los procesos de Due Dilligence también van a ser más meticulosos, hay que optimizar el cashflow para ello entre ronda y ronda.

Es clave entender que el negocio de Venture Capital siempre va a ser un modelo de riesgo y crecimiento acelerado, en ese sentido el growth no dejará de ser una variable fundamental, habrá que ejecutar óptimamente pero no se dejará de hacer presión para que se vea el crecimiento, para eso están los recursos de VC y esa expectativa no dejará de ser un factor importante para los fondos

Los dataroom deben estar muy bien preparados, aspectos financieros al día, proyecciones para entender cómo se va a encarrilar el negocio, los temas legales en compliance y las estructuras corporativas listas, la atención al detalle se vuelve clave y se premiará al founder que lo haga.

La tecnología va a pesar, equipos que cuenten con buen staff de IT van a tener un diferencial importante, si en el funding team hay algún co-founder con background tecnológico va a ser un factor de peso, si la tecnología es la base y además se vuelve un habilitador para crecimiento acelerado, seguirá siendo un diferenciador importante.”

Expreso Renzo Sesana, Principal en H20 Capital Innovation, quien nos contó un poco acerca de la visión de su VC en América Latina.a

Para resolver esta pregunta, acudimos a Matteo Gilliotti, Senior Investment Associate de New Ventures.

“El panorama del 2023 demanda mucha atención en la forma en cómo las compañías en etapas tempranas quieren crecer y en cómo se proyectan en el mediano plazo. Con una subida de tasas de interés histórica en los países emergentes en Latinoamérica, una inflación rampante, y la devaluación jugando un tercer factor adverso para las economías, entraremos en terrenos de juego desconocidos para la mayoría. Esto puede resultar clave para surfear la crisis.

La inversión de capital de riesgo no se paralizó, se seguirá dando en mayor medida en etapas tempranas.

Laura González, Associate en IGNIA un fondo de Venture Capital Méxicano, nos compartió su visión sobre el levantamiento hacia startups early stage (Seed, Series A) y late stage (Serie B+)

Así el contexto actual sea de un mercado bearish es importante recordar que VC, como asset class, está enfocado en retornos a largo plazo. Y siempre van a existir oportunidades para los founders excepcionales.

Es por esto que es un buen momento para ser un founder en super earlystage, esto es pre-seed, incluso hasta Serie A. Pues da espacio de corrección de mercado en términos de valuación hacia un mercado más bullish, lo que resulta atractivo para los inversionistas. Además, por estar emprendiendo en un mercado en el que el capital es más costoso, es posible que estas compañías crezcan con fundamentales, unit económics más saludables y sostenibles. Aun así, es un mercado de inversionistas y se verán procesos de due dilligence más exigentes.

De igual forma, las mediciones de product market fit serán más minuciosas, y se espera que el costo de adquisición de usuarios sea más eficiente; en este sentido está por verse cómo afecta esto a compañías que entran a levantar su Serie A este año. Para estas últimas puede ser reñido.

Por otro lado, las startups que están en etapas más avanzadas, pudieron apalancar su crecimiento en mercados de capitales en los que el dinero estaba en precios muy bajos, por lo que se priorizaba el crecimiento a toda costa.

Ya se han visto ajustes en sus modelos hacia estrategias de path a profitability. Por el lado de fundraising de startups Serie B en adelante afrontan retos enormes, primero porque necesitan tiquets más grandes para sostener su crecimiento y vienen de valoraciones que se están corrigiendo, haciendo que no sean deals muy atractivos para inversionistas en VC que le apuestan a multiplicar su inversión 10x. Al estar en etapas más cercanas a la posibilidad de hacer exits, las oportunidades de salida tienen una alta posibilidad de verse impactadas por las correcciones del mercado, generando incertidumbre en la medición del retorno de los inversionistas.

También es muy probable que quienes se hayan posicionado bien o hayan entrado con buena caja, tienen la oportunidad de posicionarse como líderes de mercado, incluso con crecimiento inorgánico en M&A. Siendo un recordatorio de que los exits por M&A también son valiosos y son fundamentales en mercados emergentes, como Latam.

Por último, en términos generales el panorama en inversión de VC es similar a otros ciclos de mercado bearish. Cómo en el 2008 hay una buena cantidad de dry powder en los fondos, pendiente de validar cumplimiento de capital calls de los LPs (limited partners), pero en principio hacia la segunda mitad de 2023 se espera un deployment de capital que definirá las apuestas de las grandes compañías del futuro. Tal como las que hoy vemos se forjaron en ese ciclo del 2008.

¿Veremos Down rounds o caídas en las valoraciones el próximo año?

Primero aclaremos que es una downround, esta ocurre cuando una startup levanta una ronda a cierta valoración y luego, en la siguiente ronda, se ve forzada a levantar más recursos porque se acabó su runway, pero esta vez a una valoración inferior.

Por ejemplo, la startup ACME levantó US$100.000 del inversionista Tupac a una valoración de US$1M, pero luego debe levantar nuevamente $100.000 del inversionista Shakur a una valoración de 500.000.

¿Qué ocurre?

Tupac tiene 10% de la empresa que le costó US$100.000, mientras que Shakur tiene 20% que le costó US$100.000.

Este es un tipo de dilución que no es porcentual para Shakur, pues el sigue teniendo su 10% (teóricamente sin contar la dilución accionaria que supone la entrada de Shakur). Pero si es una dilución económica del valor del activo, pues su 10% ahora vale la mitad de lo que le costó inicialmente.

Frente a estas situaciones, es posible que los inversionistas como Tupac hayan gestionado esos riesgos con protecciones anti-dilución, contenidas en acuerdos de accionistas u otros documentos, en virtud de los cuales se les debería compensar y mantener su participación/valor percibido, mediante la entrega de más acciones probablemente del bolsillo del founder (quien más debe cuidar su posición en el cap table para mantenerlo invertible) por lo que no es para nada recomendable este escenario.

Entonces, es posible que veamos varias down rounds porque el founder básicamente se encuentra frente a varias preguntas:

¿Hay suficiente runway para evitar acudir a los inversionistas?

¿Se puede continuar en la trayectoria de crecimiento correcta (o realizar los ajustes correctos si es necesario) con la disponibilidad de plata que exista en la cuenta bancaria?

Si no hay suficiente runway y el ajuste en el path de growth no genera un impacto tan fuerte, los founders se verán en la necesidad de salir a levantar dinero con una valoración más baja que la ronda anterior.

¿Qué oportunidades se abren con la coyuntura actual?

El panorama sin duda alguna será retador, pero estamos convencidos de que también se abren oportunidades que los founders deben intentar capitalizar.

Para el emprendedor:

Para el inversionista

Pygma te recomienda:

Un mensaje importante para dejar a la comunidad, es muy fácil criticar desde afuera, pero pocos conocemos la difícil e impredecible realidad de crear y escalar una startup. En ocasiones, la naturaleza de los fondos de inversión pueden distorsionar las valoraciones para acomodar espacios en las composiciones accionarias. Creemos que esto no es de buscar culpables, así como se dice que el emprendedor “sobre-contrató” se puede decir que el inversionista “sobre-invirtió” o “no hizo bien la tarea”. Esto se trata de aprender de lo vivido y quedarnos con lo bueno, lo malo y lo regular. Pero el mensaje sigue siendo el mismo, esto es un ecosistema que es joven y requiere de un constante apoyo de todos los que hacen parte y nosotros seguiremos buscando la forma de conectar los puntos y dejar la huella en la región desde Pygma.

Consejos para un emprendedor:

Consejos para un inversionista:

Para concluir:

En Phylo te recomendamos:

Frente a las dowrounds, una de las primeras y más obvias opciones es seguir el ejemplo de varias startups latinoamericanas y reducir costos para que el dinero en el banco dure más. Esto pospondrá la necesidad de una ronda.

Financiación alternativa, si el problema de flujo de caja es solo temporal, una salida quizá en nota convertible o un préstamo puede ser una solución adecuada para que la empresa vuelva a la normalidad y pagué después, cuando el mercado tome otra tendencia.

Negocia con tus inversionistas, los términos de la ronda se pueden renegociar, por ejemplo, mitigando la protección anti dilución o intercambiando estos derechos por otros beneficios para los inversionistas. Si el emprendedor gana, el VC gana.

¿Y la people? El talento que has cultivado es el motor de crecimiento de tu startup, usa alternativas como el vesting para retener a ese talento clave, busca primero hacer negociaciones con tus colaboradores que te permitan reducir costos y ofrecer el activo más importante de tu empresa, tus acciones. Pero ojo, nuestra propuesta no es que las regales, sé cuidadoso con establecer un option pool y condicionar esa entrega de acciones a un tiempo mínimo de duración conocido como el “calendario de vesting” y unos objetivos que impulsen el crecimiento de tu startup.

Ahora, si agotaste todas las posibles salidas, debes tener en cuenta que los despidos masivos son una figura considerada por el Código Sustantivo del Trabajo donde se fijan condiciones y reglas que el empleador debe acatar.

Cuida tus oportunidades de inversión, debes ser mucho más cuidadoso con tus posibles oportunidades de inversión, debes enfocarte en maximizar la probabilidad de cierre, conocemos de primera mano inversiones que se han caído en el Due Dilligence o por no tener disponible información en el Data Room.

Nuestra recomendación es que te enfoques en preparar la documentación conforme avanza el tiempo y enfocarte principalmente en tener al día los temas corporativos (documentos de constitución, emisión de las acciones y los libros corporativos, actas de asamblea, estatutos, etc.) y asuntos de propiedad intelectual (registro de marca, protección del software y acuerdos de confidencialidad con tus colaboradores). Además, ten lista tu estructura off-shore (Delaware o Cayman) para recibir fondos, hazle el proceso sencillo al Venture Capital y garantiza el cierre del ticket.